3つの特徴!

-

01

これ一本で十分。

全世界の資産に自動分散投資

-

02

リスクを抑えた

安定した運用

-

03

最適な資産バランスに

自動調整

*NISA制度の成長投資枠対象商品となります。

-

これ一本で十分。

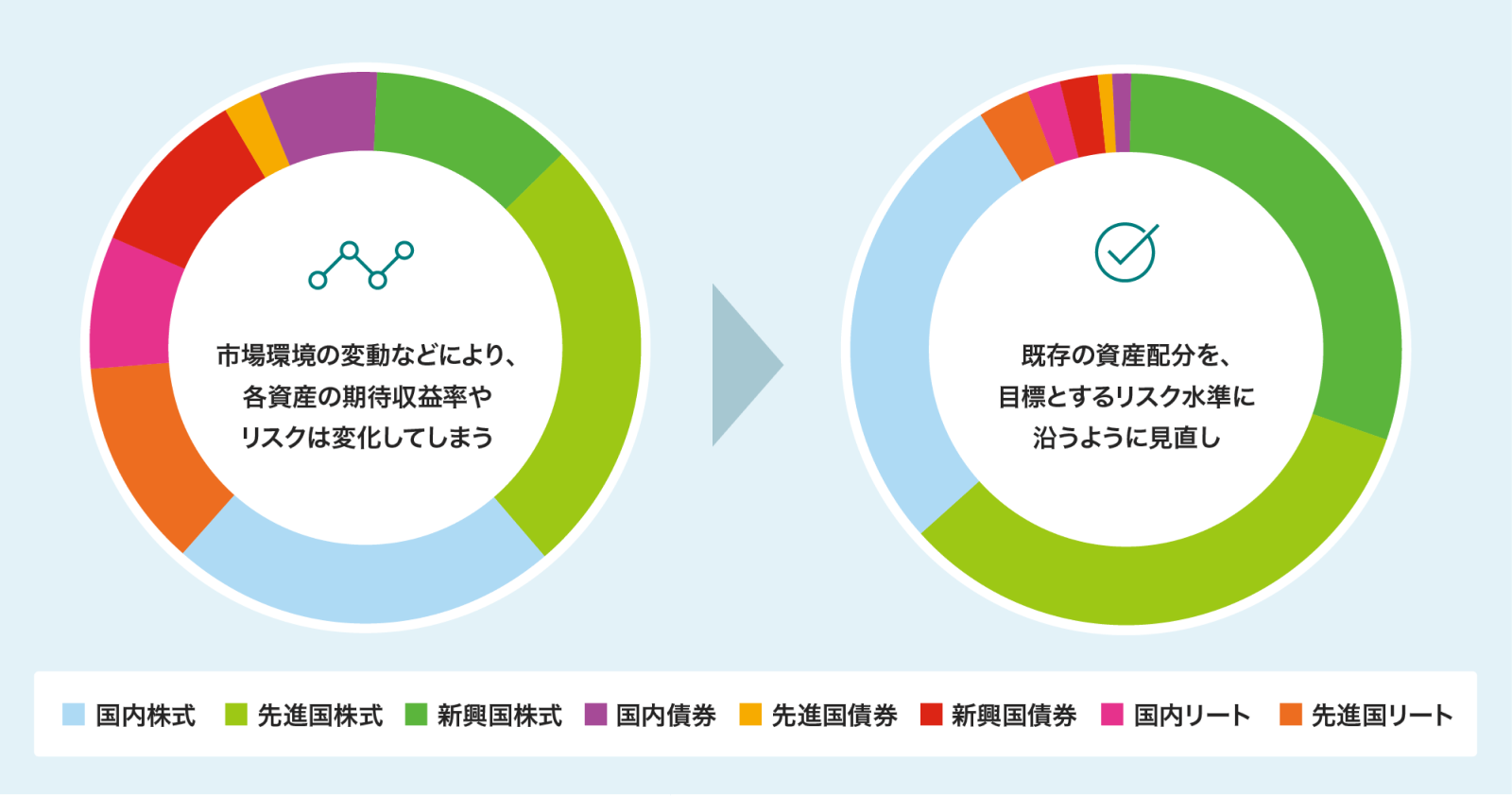

全世界の資産に自動分散投資国内外の様々な資産に幅広く分散投資をすることでリスクを抑えながら、

世界経済全体の恩恵を取り込みます。先進国や新興国など世界各国の

株式、債券、不動産(リート)など

- リートとは、不動産投資信託のことです。

- 商品(コモディティ)にも投資を行う場合があります。

- 市況動向及び資金動向等により、上記のような運用が行えない場合があります。

- 上記は過去の実績・状況であり将来の運用成果を示唆・保証するものではありません。

-

リスクを抑えた安定した運用

リスクを分散して大きな損失を抑えつつ、一定の期待リターンをしっかりつくる最適なバランスで、

安定的に資産を増やすための運用を行います。- ファンドの目標とするリスク水準は年率10%程度で、目標リスク水準に対して期待リターンが最大となるよう運用を行います。

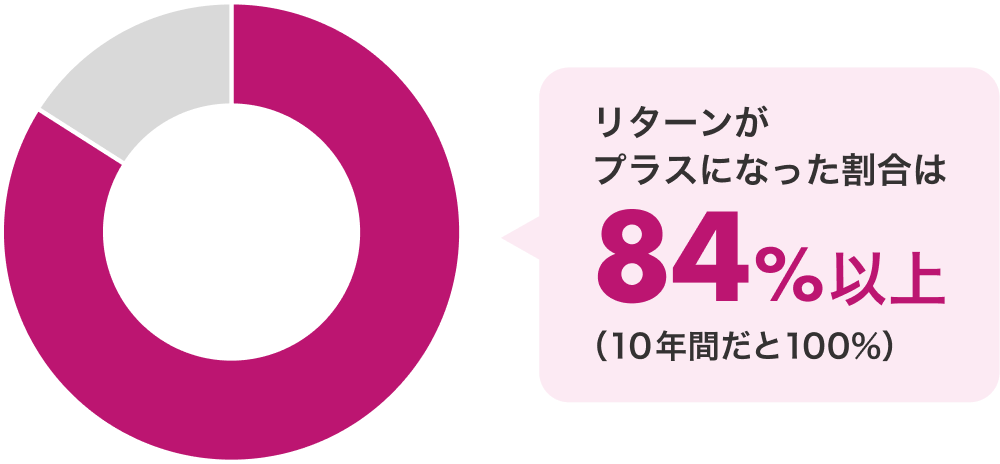

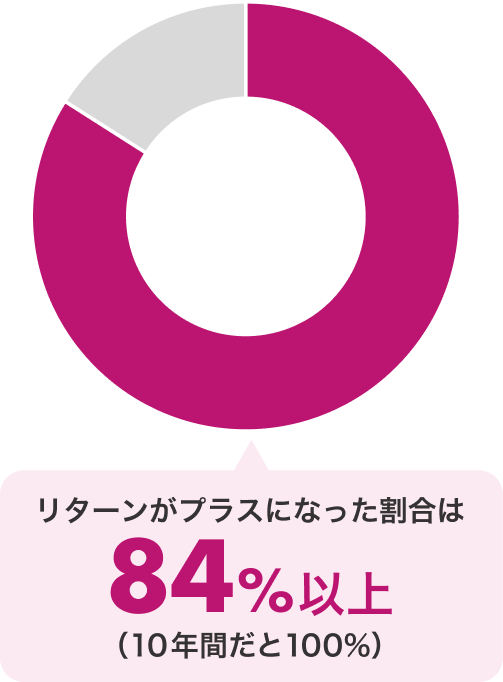

ご参考:5年間積立投資した場合(シミュレーション)

シミュレーションの

前提条件について※「米国株式」とはS&P500株価指数、「全世界株式」とは「eMAXIS Slim 全世界株式(オール・カントリー)」を参考とし、2019年12月の各指標を100としてコロナ・ショックによる下落幅を表現したものです。

※三菱UFJアセットマネジメント作成の当ファンドのシミュレーション結果であり、運用実績ではありません。将来の運用成果等を示唆あるいは保証するものではありません。各資産の資産配分は、当ファンドで活用する定量モデルによって決定された割合で構成したシミュレーション値を使用しています。運用に係る費用については、信託報酬として運用資産額の年0.99%(年率・税込)を控除しています。その他、税金、手数料等は考慮していません。

-

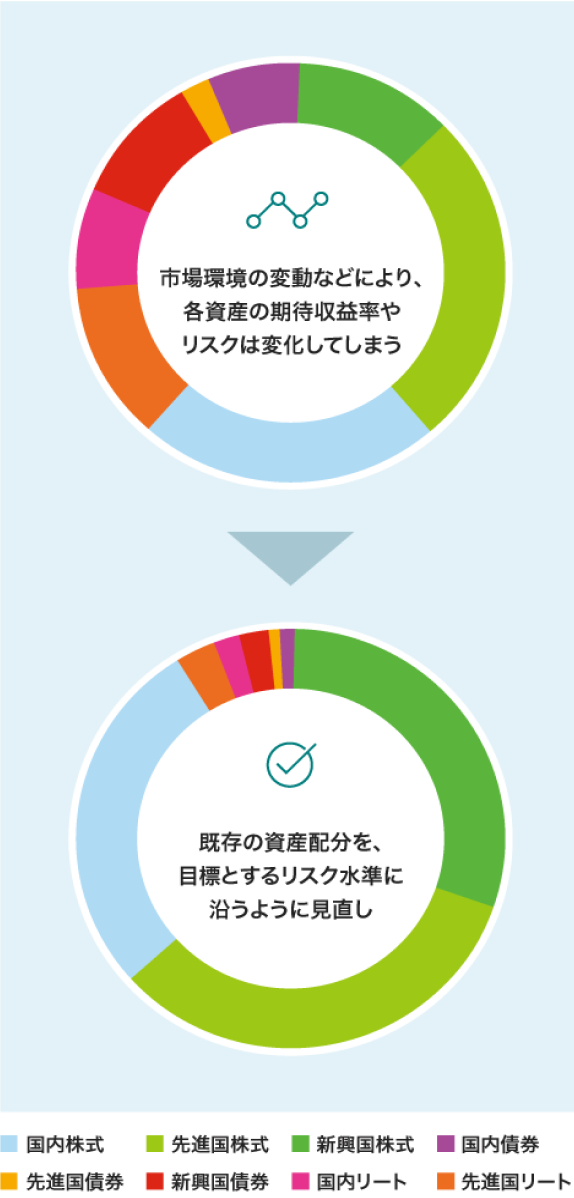

最適な資産バランスに自動調整

最適な状態になるように毎月資産配分を見直しますので、

購入後の面倒な運用管理はすべておまかせできます。

- 上図はイメージです。必ずしも上記の通り資産配分が見直されるものではありません。

- 市況動向および資金動向等により、上記のような運用が行えない場合があります。